CFT新粮低开后乱象出 新一轮收储或开启

一、现货回顾

国内新季玉米大量上市在即,同时仍有陈季玉米库存供应,而贸易商、用粮企业均采取低库存策略,导致存粮需求大减,市场恐慌情绪蔓延,供应压力骤增导致玉米价格加速下跌。东北新陈玉米难被深加工及饲料企业消化,北方港口晨间汽运集港量快速提高,贸易商收购积极性较弱,价格小幅走软,其中锦州港周比下跌110元/吨;南方港口前期台风影响船期到货,库存减少,而受期货大跌及新粮陆续上市影响,整体需求放量有限,港口贸易商报价心态走弱,其中蛇口港周比持平。国内玉米现货价格基本稳定,局部价格大幅下跌。东北产区新粮陆续收割上市,加工企业开收潮粮但价格偏低,市场悲观情绪偏强,陈粮库存同比偏高,部分三方资金月底仍有还贷压力,持粮主体出货积极性较高,继续亏本出售,饲料企业对于新玉米的采购偏谨慎,以销定采,深加工企业有合同粮补充,多数企业继续压价收购,其中长春周比下跌10元/吨;华北黄淮产区春玉米及新季玉米陆续收获上市,贸易商存有待销售陈粮,整体售粮积极性较高,市场供应较为充足,深加工企业到货量达到高位水平,加工企业厂门到货多为潮粮,不利于保存,深加工企业控制收购量持续压低收购价格,其中郑州周比下跌210元/吨。

二、期货回顾

美盘玉米:2024年9月20日CBOT-12月玉米合约收低4美分,报收401.75美分/蒲式耳。因季节性收获压力沉重,技术抛盘活跃。2024年9月23日CBOT-12月玉米合约收高11.75美分,报收413.50美分/蒲式耳。因降雨放慢收获。2024年9月24日CBOT-12月玉米合约收低1.75美分,报收411.75美分/蒲式耳。因收获压力沉重。2024年9月25日CBOT-12月玉米合约收低1.75美分,报收411.75美分/蒲式耳。因收获压力沉重。2024年9月26日CBOT-12月玉米合约收低2美分,报收413.25美分/蒲式耳。因出口数据疲软。

大连玉米:大连商品交易所(DCE)玉米主力合约2411,9月23日开盘价2158元,收盘价2138元,跌26元,最高价2158元,最低价2105元,结算价2134元;9月24日开盘价2136元,收盘价2150元,涨16元,最高价2152元,最低价2121元,结算价2136元;9月25日开盘价2157元,收盘价2137元,涨1元,最高价2162元,最低价2135元,结算价2148元;9月26日开盘价2131元,收盘价2150元,涨2元,最高价2153元,最低价2119元,结算价2135元;9月27日开盘价2152元,收盘价2179元,涨44元,最高价2186元,最低价2149元,结算价2171元。

三、本周新闻

1、欧盟谷物商会(Coceral)周五发布季度报告,将2024/25年度欧盟和英国的谷物产量预期调低了1570万吨,从6月份预测的2.96亿吨下调至2.803亿吨,调低后的产量较2023年下降近5%,因为天气恶劣。

2、乌克兰农业部公布的数据显示,截至9月20日,2024/25年度乌克兰谷物出口量达到930万吨,较去年同期的590万吨增长57.6%。

3、美国政府气象报告显示,截至9月14日当周,欧洲东部的大范围强降雨引发洪水,而乌克兰和俄罗斯欧洲地区天气依然炎热干旱。

4、布宜诺斯艾利斯谷物交易所(BAGE)称,2024/25年度玉米播种进度达到7.1%,比去年同期提高2.2%。

5、乌克兰农业部表示,截至9月19日,乌克兰已经收获约3187.5万吨谷物,收获面积为751.1万公顷(相当于计划收获面积1111.6万公顷的68%),平均单产为4.24吨/公顷。

6、截至9月15日,2024/25年度(始于7月1日)欧盟27国谷物出口量为7,766,957吨,比去年同期减少24%,上周同比降低24%。

7、截至9月15日,2024/25年度(始于7月1日)欧盟27国谷物进口量为6,578,583吨,比去年同期减少2%,上周同比减少1%。

8、中储粮网9月23日中储粮河南分公司玉米竞价采购结果:计划采购玉米6115吨,成交数量6115吨,成交率100%。

9、中储粮网9月23日中储粮山东分公司玉米竞价销售结果:计划销售玉米4256吨,成交数量1831吨,成交率43%。

10、中储粮网9月23日中储粮广东分公司玉米竞价销售结果:计划销售玉米4588吨,成交数量2019吨,成交率44%。

11、中储粮网9月23日中储粮内蒙古分公司玉米购销双向交易结果:计划交易玉米29262吨,成交数量13100吨,成交率45%。

12、中储粮网9月23日中储粮西安分公司玉米购销双向交易结果:计划交易玉米23334吨,成交数量23334吨,成交率100%。

13、贸易商称,阿尔及利亚国家粮食局(ONAB)通过上周三结束的国际招标买入了数量不详的饲料玉米。

14、截至2024年9月19日的一周,美国玉米出口检验量为1,102,826吨,上周为568,915吨,去年同期为 710,605吨。

15、截至上周四(9月19日),美国34个地区的玉米酒糟粕(DDGS)报价平均为143美元/吨,比一周前上涨2美元。

16、截至9月16日,法国玉米优良率为80%,高于一周前的79%,但是仍低于去年同期的81%。

17、俄罗斯农业部发布通告,2024年9月25日到10月1日期间,玉米基准价格为每吨189.5美元,出口关税为292.7卢比/吨;之前一周基准价格为193.6美元,出口关税 为446.3卢比/吨。

18、乌克兰农业部称,截至9月23日,2024/25年度(始于7月)乌克兰谷物出口量为 943.7万吨,高于一周前的867.6万吨,比去年同期的615.2万吨增长53.4%,一周前同比提高47.0%。

19、咨询机构AgRural公司表示,截至9月19日,巴西中南部的2024/25年度首季玉米播 种面积达到预期面积的26%,高于一周前的19%,但是仍然低于去年同期的25%。

20、中储粮网9月24日中储粮北京分公司玉米竞价采购结果:计划采购玉米3095吨,成交数量3095吨,成交率100%。

21、中储粮网9月24日中储粮浙江分公司玉米竞价采购结果:计划采购玉米1000吨,成交数量1000吨,成交率100%。

22、中储粮网9月24日中储粮山西分公司玉米竞价销售结果:计划采购玉米6863吨,成交数量1990吨,成交率29%。

23、中储粮网9月24日中储粮成都分公司玉米竞价销售结果:计划销售玉米7147吨,成交数量1501吨,成交率21%。

24、中储粮网9月24日中储粮江西分公司玉米购销双向交易结果:计划交易玉米9588吨,成交数量9588吨,成交率100%。

25、中储粮网9月24日进口玉米(转基因)竞价销售结果:计划销售数量353244吨,实际成交116571吨,成交率33%。

26、政府和行业官员表示,位于加拿大温哥华港的六个主要谷物码头的工人于周二罢工,此举可能会扰乱油菜籽和其他作物的出口。

27、在占到全国玉米播种面积92%的18个州,截至9月22日(周日),美国玉米进入凹粒期的比例为92%,五年均值91%。玉米成熟率为61%,五年均值55%。

28、巴西国家商品供应公司(CONAB)表示,截至9月22日,2024/25年度首季玉米播种进度为16.2%,高于一周前的12%,去年同期18.3%。

29、乌克兰国家气象机构称,截至9月20日,乌克兰大部分地区冬季作物的播种条件仍然不令人满意。

30、乌克兰农业企业俱乐部(UCAB)发布的报告称,乌克兰国家铁路公司Ukrzaliznytsia)计划提高铁路货运税,这将打击已经因为国际粮食下跌而陷入困境的农民,并可能导致乌克兰谷物产量和出口量下降。

31、参与年度作物观察项目的美国农户报告,上周玉米和大豆单产评级下调,尽管有望略高于历史平均水平,但是初期收获结果已经显现生长季节晚期干燥天气的不利影响。

32、中储粮网9月25日中储粮吉林分公司玉米竞价采购结果:计划采购玉米28556吨,成交数量18562吨,成交率65%。

33、中储粮网9月25日中储粮内蒙古分公司玉米竞价采购结果:计划采购玉米35500吨,成交数量35500吨,成交率100%。

34、中储粮网9月25日中储粮西安分公司玉米竞价采购结果:计划采购玉米7543吨,成交数量7543吨,成交率100%。

35、中储粮网9月25日中储粮山东分公司玉米竞价采购结果:计划采购玉米20451吨,成交数量20451吨,成交率100%。

36、分析师们预计这份报告将会显示,截至2024年9月19日的一周,美国玉米出口净销售量可能介于60万吨到130万吨之间。

37、贸易商表示,阿尔及利亚国家粮食局(ONAB)举行国际招标,寻购24万吨饲料玉米,产地仅来自阿根廷或巴西。

38、美国农业部表示,私人出口商报告对未知目的地销售180,000吨美国玉米,在2024/25年度交货。

39、北美供应链问题继续引发市场密切关注,现在东海岸和墨西哥湾沿岸港口可能发生罢工,可能在未来几周和几个月内造成物流混乱。

40、乌克兰农业部称,截至9月25日,2024/25年度(始于7月)乌克兰谷物出口量约为980万吨,高于一周前的890万吨,比去年同期的615万吨增长58.7%。

41、巴西外贸秘书处(Secex)的统计数据显示,2024年9月1至20日,巴西玉米出口量为470万吨,一周前308万吨,而去年9月全月为875万吨。

42、巴西谷物出口商协会(ANEC)表示, ANEC估计9月份巴西玉米出口量为668.6吨,高于一周前预估的663.4万吨。

43、农作物种子巨头科迪华(Corteva)表示,南美洲部分地区的作物问题意味着该公司可能无法达到其早先的2024年利润预测。

44、罗萨里奥谷物交易所发布的报告显示,在正常天气条件下,2024/25年度阿根廷的谷物和油籽产量可能达到1.432亿吨,比上年的1.31亿吨提高9.3%,这可能将出口量推高至四年来的最高水平。

45、根据RuralClima发布的南半球春季预测,对10月中旬以后巴西迎来正常降雨的预期保持不变,尽管这不意味着之前完全没有降雨。

46、中储粮网9月26日中储粮兰州分公司玉米竞价销售结果:计划采购玉米6259吨,成交数量2003吨,成交率32%。

47、中储粮网9月26日中储粮广东分公司玉米竞价采购结果:计划采购玉米2588吨,成交数量2588吨,成交率100%。

48、中储粮网9月26日中储粮广西分公司玉米竞价采购结果:计划采购玉米28023吨,成交数量28023吨,成交率100%。

49、中储粮网9月26日中储粮成都分公司玉米竞价采购结果:计划采购玉米5400吨,成交数量5400吨,成交率100%。

50、中储粮网9月26日中储粮湖南分公司玉米竞价采购结果:计划采购玉米16500吨,成交数量16500吨,成交率100%。

51、美国农业部表示,私人出口商报告对墨西哥销售115,000吨美国玉米,在2024/25年度交货。

52、美国农业部周度出口销售报告显示,2024/25年度第三周,美国对中国(大陆)玉米出口(不包括未装船的销售量量)同比降低99.0%。

53、截至9月18日,阿根廷农户销售了3,269万吨2023/24年度玉米,比一周前高出112万吨。去年同期销售为2,413万吨。之前一周销售量约为119万吨。

54、俄罗斯农业部的数据显示,截至9月23日,俄罗斯农户已经收获了78%的谷物种植面积,收获了1.059亿吨谷物,其中包括7770万吨小麦。

55、咨询机构SovEcon公司称,截至9月20日,俄罗斯冬季谷物播种面积为830万公顷,低于去年同期和五年均值(均为930万公顷),也是2013年以来的最低水平,原因是主产区天气条件不利。

56、俄罗斯农业运输公司(Rusagrotrans)分析中心称,2024/25年度俄罗斯谷物产量预计为1.242亿吨,其中包括8200万吨小麦。

57、莫斯科的咨询机构IKAR表示,2024/25年度俄罗斯谷物产量调低了50万吨,从早先预期的1.25亿吨下调至1.245亿吨。

58、RGU分析部主任艾琳娜·秋里娜称,9月1日至20日,俄罗斯出口了409万吨谷物,同比减少18.7%。其中小麦出口为375.3万吨,同比减少10.8%;大麦出口量25.7万吨,同比减少60.9%;玉米出口为8.2万吨吨,同比减少50.6%。

59、俄罗斯正在扩建其波罗的海港口,目标是到2030年将农产品出口量提高50%,同时减少对传统黑海航线的依赖。

60、欧盟统计局的数据显示,7月份欧盟从中国进口的生物柴油仅为9,835吨,环比降低91%,创下2021年4月以来的最低点。

61、德国汉堡的行业刊物油世界称,2024年8月份美国的生物柴油以及氢化植物油(HVO)产量为116万吨,创下9个月来的新低。

62、南非作物预估委员会(CEC)表示,2024年南非玉米产量为1280万吨,低于8月份预测的1306.0万吨,也低于上年的1643.0万吨。

63、巴西亚马逊流域港口码头和货物装运协会(Amport)表示,巴西大面积干旱导致马德拉河的谷物运输中断。

64、欧盟统计局发布的最新数据显示,2024年第二季度农业产出平均价格与2023年同期相比下降了3%。

65、中储粮网9月27日中储粮兰州分公司玉米竞价销售结果:计划采购玉米5709吨,成交数量3083吨,成交率54%。

66、中储粮网9月27日中储粮内蒙古分公司玉米购销双向交易结果:计划交易玉米7562吨,成交数量4450吨,成交率59%。

四、生猪市场

本周猪价环比持续下跌。养殖端对后市猪价走势偏悲观的情绪倾向上升,认卖情绪提高落袋为安操作继续增加;在消费端,虽夏季高温时段逐步收尾,天气转凉叠加国庆小长假将来临,居民猪肉消费需求将逐步进入秋冬旺季阶段,对猪价及猪肉价格的提振作用逐步增强。但是受经济打环境影响,目前消费表现依旧疲软,市场持续呈现供大于求状态,周内猪价持续回调。不过连续降价,加之国庆小长假临近,养殖端惜售情绪再起,部分地区二次育肥热度再次提升,后半周猪价跌幅明显减缓。预判9月末及节后的10月上旬期间价格偏弱回调几率更高因出栏集中度提高的压力,猪价继续上冲后劲不足迹象将继续体现,这是此前月份猪价持续上涨透支后期市场红利的结果,也是市场缺猪不缺肉基本面基础上市场理性调整的结果。我们依旧认为,10-12月份期间出栏大猪价格总体将继续高企,10月份-25年1月份期间出栏大猪价格虽然依旧处于盈亏线以上,但价格总体走势相比8月上半月前呈偏弱回调整理态势的可能性更大,总体上第四季度猪价相比第三季度大概率回落的几率在进一步提高。

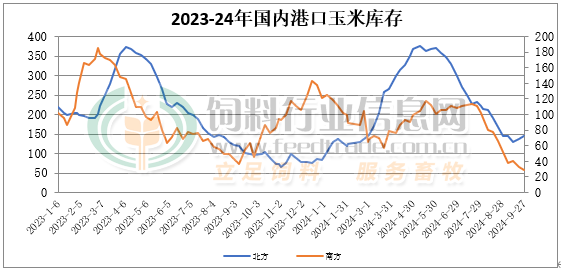

五、玉米库存

截至9月27日北方港口四港玉米库存共计约145万吨。东北产地贸易商陆续出货,新季玉米也开始收割上市,北方港口集港量增加。截止周五广东港口玉米库存29.3万吨。多数企业已经开始进入到国庆货备货阶段,走货速度略有加快,内贸玉米日均出货在1.5万吨。

六、后市分析

9月份,中国陈化玉米库存量将继续下降,养殖及饲料生产需求端玉米消耗总量环比将继续增长,深加工板块消耗量将逐步增量因为开机率将逐步提高,合计消耗总量总体将继续增长,总体上9月份期间国内陈化玉米供应将继续处于青黄不接阶段不变,供应进一步趋紧的大趋势不变,理论上供应端及需求端对价格均继续存在利多支撑。另一方面,南方及华中地区春玉米上市量将继续增长,陈化玉米供应紧张局面有望适度缓和。叠加超期储备玉米小麦稻谷等替代原料将继续轮出拍卖上市,进口玉米替代品供应也总体充足,因此总体玉米供应充足局面不变。预判9月-10月份期间玉米价格除有阶段性短时回涨机会外,大多数时候稳中略偏弱走势为主的可能性更大。高度关注后期天气状况对产区玉米生长及收割的影响。

行业动态

行业动态