玉米2018/19供需缺口进一步扩大

1.基本观点:

华北黄淮产区天气状况良好,新粮晾晒进展顺利,近期由于期货盘面的大幅回落,基层农户卖跌不卖涨,惜售情绪明显改变,售粮积极性提高。目前国内市场东北潮粮上量亦明显增加,加之临储拍卖的陈粮在12月中旬集中出库,短期市场供应趋向宽松,玉米(1811, 0.00, 0.00%)现货走势相对偏弱。近日东北和华北主产区玉米价格稳步下调,港口顺势降价收购,但港口价格仍处于倒挂状态,利润持续被压缩,目前深加工企业玉米收购价格整体呈下降趋势。另外,在猪瘟疫情持续扩散影响之下,饲企持谨慎态度,购销较为清淡,猪料消费呈现明显的下降趋势,生猪、能繁母猪存栏量继续走低,明年玉米价格或将受到一定冲击。不过种植成本增加、节前加工企业有补库需求,春节备货提振,预计年前玉米现货价格下调幅度有限。

2018年临储玉米去库存成效显著,截止10月26日,临储玉米库存剩余已降至7900万吨左右,根据最新调研数据显示,2018年新玉米产量仅比去年略增,且深加工利润持续向好,开工率高企,产能稳步提升。国内玉米市场供应缺口明显存在,明年玉米价格继续上涨仍是大概率事件,但在这个上涨过程中,最大的阻力就是中美贸易谈判结果。中国农业部12月农产品供需形势分析中预测,2018/2019年度我国玉米进口量和消费量将同步增加,产需缺口持续扩大,但这是基于当前我国玉米进口配额仍是720万吨,并没有全面放开玉米、高粱、木薯干与大麦等农产品进口的基础上做出的;一旦进口完全放开,那么供应缺口就会大幅缩小,玉米价格长期趋涨的基础就不存在了,预计进口玉米到港成本仅1720-1750元/吨,届时玉米价格是涨是跌关键要看进口数量的高低,以及进口玉米及替代品的优劣。另外DDGS、高粱、大麦的反倾销并未结束。且未来2个月是谈判期,预计进口玉米和替代品五月之前仍会保持低位运行。综合分析,我们预计明年玉米价格或先抑后扬,重点关注贸易战谈判结果、国家拍卖政策导向及玉米现货价格走势。

2.2019年投资策略:

随着产区新玉米的陆续上市,新玉米上量的规模也将进一步扩大,玉米市场整体供应也会不断增长,此外未来临储拍卖粮也将进入出库的高峰期,供应压力必将施压价格,预计短期内玉米现货价格强势料难坚持,未来价格波动幅度将加大,春节前后和春播4-5月的卖粮高峰等节点仍有可能影响粮价。非洲猪瘟疫情持续发酵,养殖市场深受打击,养殖规模萎缩、存栏减少将持续影响玉米的饲用需求。未来2个月是贸易战的谈判期,进口配额能否增加开放仍是未知数,建议1901、1905合约暂时观望为主。激进投资者可继续持有5月合约淀粉(2238, -17.00, -0.75%)-玉米价差套利组合,长线看至480-500区间,止损430。随着短期利空因素被消化和国内2018/19年度供需缺口进一步扩大的实际情况下,玉米价格明年再次上涨仍会是大概率事件,后期可待现货价格企稳后择机建多1909合约,长线看至1950-2000,重点关注现货销购情况及贸易战谈判结果。

3.重要监测点:

(1)2019年玉米种植结构调整

(2)中美贸易政策动向

(3)非洲猪瘟疫情发展

(4)国家临储拍卖政策

4.风险因子:

(1)国家收抛储政策

(2)进出口政策

(3)中美贸易政策

第一部分 2018年玉米期现市场行情回顾

第一阶段(大起小落):2018年年初轮换玉米启动首拍,市场传言东北轮出玉米将以拍卖的形式投放市场。玉米期价受政策利空,从1月8日起震荡回落;直到2月1日,商务部对原产于美国的进口高粱进行双反立案调查,叠加春节后下游企业的提价补库等利好,期价迎来反弹,在3月6日最高涨至1884元/吨;3月7日,中国农业部部长认为2018年我国玉米供应仍充足,并提示农户谨慎调整种植结构,市场预期新季种植面积增加,或使产量提高,市场看空情绪加剧,期价在4月下旬最低跌至1724元/吨。

第二阶段(震荡上行):今年玉米市场的上涨是从4月27日1724点开始,一直持续至11月14日的高位(主连报1997元/吨),涨幅高达15%。其中9月-10月期间受猪瘟影响以及新粮上市炒作,期价有小幅回调,但第二阶段仍以主升浪为主。主要利好因素有:1、玉米主产区受灾严重,市场炒作减产;2、新季玉米种植面积增幅不及预期;3、新季玉米种植成本提高,基层农户存惜售,贸易商囤粮看涨;4、国家抛储底价较往年抬升;5、农业部公布的月度产需缺口与库存不断下降;6、国家大力推广乙醇汽油,深加工利润及开工率高企,市场对于未来需求较为乐观,不断补库提振;7、中美贸易战前景恶化,7月6起实施加征关税,导致对进口玉米加征25%关税、替代品(大麦、高粱、ddgs)进口减少,利好国内玉米价格。

第三阶段(大幅回落):新粮逐渐上市,叠加临储拍卖陆续出库,市场供应增加。在12月1日G20峰会上中美两国领导人谈判后同意暂缓加征关税,以及中方同意向美国进口农产品,一时间市场利空发酵,期价出现恐慌性下跌,农户惜售心态松动,现货亦开始回落。1901合约从1997点的高位回落,在12月24日最低跌至1831元/吨。

2018年玉米主连价格走势

2018年玉米现货价格走势

第二部分 玉米及玉米淀粉基本面分析

(一)国内玉米供需基本面分析

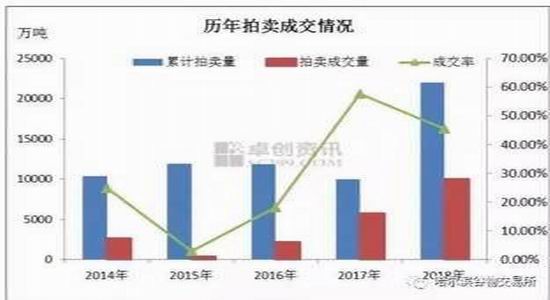

(1)2018年临储拍卖总结

玉米是我国农产品供给侧改革的第一首选品种,2018年拍卖传闻出现,现货随即出现了一小波下跌,随后在整体供需偏紧叠加新作供应不足炒作下震荡上行。2018年临储玉米自4月12日开始拍卖,维持每周800万吨的投放量,截至10月26日,共拍卖28周,累计投放玉米2.2亿吨拍卖,成交量10013万吨,首次超过一亿吨,成交率45.5%。其中,进口玉米成交6725吨,国产玉米成交10011.3866万吨。分省份来看,2018年临储黑龙江省拍卖成交3726万吨,占比37%,吉林成交3851万吨,占比39%,辽宁成交1008万吨,占比10%,内蒙古成交1428万吨,占比14%。分年份来看,主要是2014年产和2015年产玉米,其中2014年产成交量4838万吨,占比48%,2015年产5119万吨,占比51%。从今年的拍卖成交来看,今年拍卖成交率虽不及去年,但投放量大,累计拍卖量和拍卖成交量均创近年新高。从临储玉米拍卖周度成交率走势来看,完全走出了与去年不同的走势,今年临储拍卖总体呈现先跌后涨的趋势。国储拍卖的最后一周,在基层农户惜售和市场一致看好的情况下,拍卖成交率攀升至70%左右,出现翘尾行情。

中国临储玉米历年拍卖成交情况

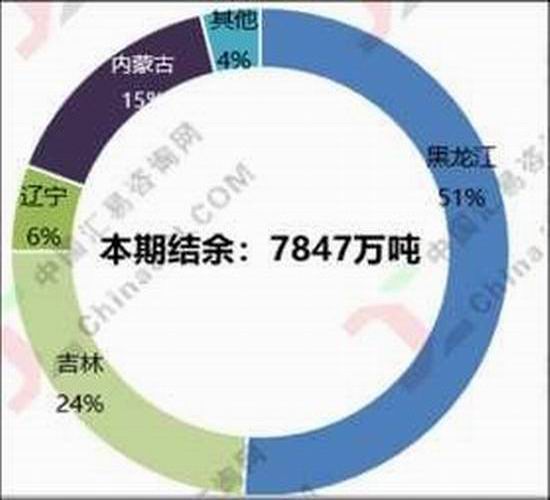

2018年临储国产玉米结余(按省份分布)

2018年临储玉米拍卖走势

数据来源:天下粮仓

今年国家继续推进农业供给侧改革,去库存效果显著。根据国家粮油信息中心网站信息,11月起暂停临储玉米拍卖,临储玉米结余库存为7846.8779万吨。其中,2014年结余库存421.3465万吨,2015结余库存7425.5315万吨。2012和2013年陈玉米基本拍卖完毕,结余库存主要为2014年产和2015年产玉米,其中2015年剩余7424万吨,2014年剩余474万吨。国家粮油信息中心预计临储将有4000-5000万吨玉米要结转至2019年。

(2)国内玉米供应结构

国内玉米的供应端主要受到临储抛储与新作玉米产量影响。2018年玉米种植面积小幅下降,另外今年玉米生产历程也并非一帆风顺,干旱、强风、强降雨等极端天气轮番上阵,减产预期不断被炒作。2018年11月7日,黑龙江玉米生产者资金发放工作正式启动,今年的标准为合法种植面积25元/亩,同期发放的大豆(3407, -12.00, -0.35%)生产者补贴为合法种植面积320元/亩。今年的玉米生产补贴较去年下调了108元/亩,玉米补贴连续3年出现下调,补贴的大幅缩水,或将影响农户的种植收益,基层惜售增强,未来大概率将通过减少供应的方式抬升玉米价格,以填补补贴减少带来的收益缺口。

虽然今年政府鼓励农户种植其他谷物和大豆,但玉米主产区种植户基于种植习惯、种植收益以及补贴到位时效性等因素考量,根据中国国家统计局的最新数据显示,2018年中国玉米产量仍然高达2.573亿吨,仅比2017年的产量2.5907亿吨减少了0.67%。2018年中国玉米播种面积减少0.6%,为6.32亿亩(4200万公顷)。

国内玉米供应结构(万吨)

数据来源:中国国家统计局 华联研究所

临储玉米库存已经下降至7800万吨,而新作玉米产量较上一年度持平略增,在这种情况下,2018/19年度总供应即临储玉米库存加上新作玉米产量为27960万吨,低于上一年度的总供应量29600万吨。后期随着玉米种植面积的减少,远月的玉米供应能力也将大幅缩水,长期来看将对国内玉米价格下方有一定的支撑。需求增速不断提高,而总供应下降,明年玉米的供需仍然趋紧。

(3)中国玉米供需平衡表

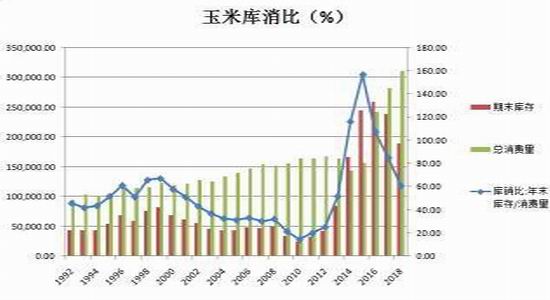

从理论上说,供需平衡表数据是过去的,调整不会影响现在和未来,更改变不了未来的趋势,但会影响当下的市场心理。就农产品而言,库消比是研判价格趋向的重要指标。通常,库消比出现峰值,并拐头向下,表明市场脱离熊市,将逐渐转变为上升周期,是市场重要的逆转信号。2015/16年度,我国玉米库消比达到了一个峰值。随后,2016/17年度库消比出现了下降,跌至84%。连盘玉米在2016年9月30日触底反转;2017/18年度库消比再度下跌至61%,连盘玉米在2018年3月小幅调整后,涨势延续至11月。另外,从供需平衡表可见2016/17年度我国玉米消费总量为241258千吨;2017/18年度增长了39782千吨为281040千吨;2018/19年度又增长了29382千吨为310422千吨。由此可见,产量停滞,而消费量的不断增长,必然导致产不足需的缺口扩大,从而使得库存逐年下降,因此也造就了主连玉米在11月中旬接近2000元/吨的高点。

中国玉米供需平衡数据(单位:千吨)

数据来源:wind 华联研究所

玉米库消比(%)

数据来源:wind 华联研究所

玉米年度结余(千吨)

根据中国农业部2018年12月的中国农产品供需形势分析:预测2018/19年度,中国玉米产量2.15亿吨,维持上月预测数不变。中国玉米进口250万吨,比上月预测数调增100万吨。中国玉米消费量2.51亿吨,比上月预测数调增500万吨。其中,玉米饲用消费15650万吨,比上月预测数调增500万吨,主要是对澳大利亚进口大麦反倾销立案调查,以及对美国高粱进口下降,将提振玉米饲用消费。预测2018/19年度产需缺口继续扩大,库存结余变化量减少3331万吨。近期国内玉米将进入集中售粮期,市场供应量增加,市场价格将有所回落,但幅度不大,全年产区批发均价仍将维持在每吨1700-1800元区间。

(4)中国玉米饲用需求分析

玉米下游消费方面,主要有饲用消费、工业消费、食用消费、损耗及其他几部分,其中饲用消费量占62%。玉米为最大的饲料作物,主要提供动物生长的能量饲料,玉米下游饲用消费主要主要在生猪、蛋鸡和肉禽这三部分,比率来看大致为:60%用于猪饲料、20%用于蛋鸡饲料、20%用于肉禽饲料。从总量上来看猪养殖对玉米饲用消费影响最大,故国内生猪养殖情况能较大的影响玉米价格。从历史上来看生猪养殖周期性明显,主要表现为:当猪存栏少时猪肉价格高,从而带来高养殖利润,促进养殖企业补栏;当猪存栏恢复时,猪肉价格冲高回落,降低养殖利润,从而企业减少存栏;以此周而复始。

据芝华数据显示:11月能繁母猪总存栏量环比下降0.4%,同比减少12.6%。后备母猪存栏环比减少0.7%,同比减少4.6%。仔猪总存栏量环比减少0.7%,同比减少4.5%。育肥猪总存栏量环比增加0.6%,同比减少3.1%。其中150斤以上育肥猪环比增加0.5%,同比增加0.3%。60-150斤的育肥猪环比增加0.6%,同比减少4.9%。生猪总存栏量环比减少0.1%,同比减少7.3%。整体来看,11月份养殖户出栏积极性提高,生猪供应轻微偏少情况继续缓解,企业销量稍有好转,收购量相对供应量偏少较多,所以猪价维持跌势。

目前国内非洲猪瘟疫情仍在蔓延,截止12月20日,国内已出现96例非洲猪瘟疫情,累计扑杀生猪超过63.1万,涉及18省4个直辖市,全国共26个省份加4个直辖市暂停生猪跨省调运。政策原因疫区周边省份也禁止活猪跨省调运,散户为规避风险,出栏多,养殖户再补栏积极性减弱,饲料消费受抑制,加之产区玉米价格持续回落,销区饲企观望氛围浓郁,采购保持谨慎态度。因此总体来看为2018/19年度玉米饲料需求或同比略减,对玉米价格有一定抑制。

(5)深加工需求分析

玉米工业消费主要有玉米淀粉和酒精两种,国内来看玉米淀粉占比更大接近60%、酒精接近40%。玉米深加工自2017年迎来产能投放大周期,2017年、2018年累计投产接近2000万吨,2019、2020年仍有接近2000万吨投产。今年新玉米价格逆市上涨,令下游深加工企业成本持续高涨,在下游副产品涨势不及玉米,且库存压力持续增加,部分企业加工效益持续收窄,甚至由亏损转向盈利,直到12月,在厂门到货量增加、原料玉米库存逐步充足的情况下,玉米收购价才滞涨转跌。

由于个别企业恢复生产量,从而推动本周淀粉行业开工率出现略增,截止2018年第50周(12月8日-12月14日),据天下粮仓对东北、山东、河北等地区的81家淀粉企业进行抽样调查,本周国内玉米淀粉企业玉米加工量为761200吨,较上周757180增加4020吨,淀粉产出量在532840吨,较上周530026增加2814吨,本周淀粉行业开机率为75.8%,较上周75.4%回升0.4个百分点。同口径68家企业,本周国内玉米淀粉企业玉米加工量为722900吨,较上周720080增加2820吨,淀粉产出量506030吨,较上周504056增加1974吨,本周淀粉行业开机率为78.92%,较上周78.61%回升0.31个百分点,较去年同期83.55减少4.63个百分点,虽今年开工率低于去年同期,但目前大部分企业均正常开工,供应相对较为稳定。

2014-2018年玉米淀粉行业开工率对比图

国内部分产区玉米淀粉加工利润对比图

今年9月13日,国家发展改革委、国家能源局等十五部门联合印发《关于扩大生物燃料乙醇生产和推广使用车用乙醇汽油的实施方案》。《方案》指出,到2020年,在全国范围内推广使用车用乙醇汽油,基本实现全覆盖。到2025年,力争纤维素乙醇实现规模化生产,先进生物液体燃料技术、装备和产业整体达到国际领先水平,形成更加完善的市场化运行机制。发改委联合其他部委继续推广车用乙醇汽油,利好玉米消费。根据国家粮油信息中心统计数据显示,2018年国内现有燃料乙醇产能为322万吨,比上年增加75万吨;其中玉米燃料乙醇产能270万吨,比上年增加60万吨。且据Cofeed初步调查,截止2019年底,淀粉+酒精+添加剂行业或还将新增企业数达28家,年度新增加工玉米产能数量达到2933万吨。同时,国家开始大力推广燃料乙醇未来发展。综上淀粉和酒精深加工分析,预计下一年度玉米深加工需求仍存增长空间,将提振玉米消费。

(6)玉米价格季节性规律分析

受玉米种植的季节性影响,玉米价格呈现典型的周期性特点。一般来说,冬季价格低迷,而夏季价格则高企。年底与年初,玉米收获后大批上市,现货供应充足,而同期的玉米饲料价格则处于低谷,因此造成阶段性的供大于求,市场价格低迷;6-8月,玉米的需求一般处于一年里最旺盛的时期,而供给也相对充足,加工企业基本无需备库,因此价格表现一般;到9月下旬以后,加工企业无法直接从市场获得充足的玉米,只能从种植者或者贸易商手中高价买入玉米备库,因此价格持续走强。一般来说,年度价格大概率从1月合约的低点开始启动,逐步走高,至9月合约达到年度最高点,随后价格在供应压力下出现回落逐步探底,依次循环。

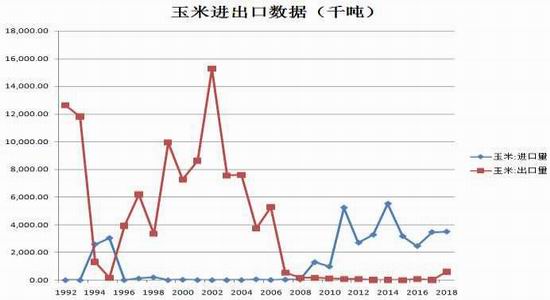

(三)玉米及替代品进出口市场分析

玉米进出口量对市场存在一定影响,玉米进口会增加国内供给总量,玉米出口会导致需求总量增加。对国内市场而言,需重点关注国内进出口方面的政策。目前玉米每年有720万吨进口配额,配额内关税1%,配额外进口关税25%,国营比例占60%。此外其他替代品主要为高粱、大麦、小麦及ddgs(蛋白饲料替代蛋白)。

中国7月6日起对美国产品加征25%关税,以反击美国对中国产品加征关税。中国加征关税的美国产品包括高粱、玉米和大豆。在贸易战打响之前,国内外玉米价差使得进口玉米存在不错的利润空间,但加征25%关税后,进口玉米利润被大幅压缩,美国进口玉米的成本大大提高,也使得今年我国替代谷物进口量大幅下降。据中国海关数据显示,2018年1-9月份中国玉米、高粱、大麦、木薯干合计进口量1667万吨,同比去年同期下降14%。其中玉米1-9月累计进口量为291.7万吨,较去年同期增加28%。大麦进口量为623万吨,同比下降10%。高粱进口量362万吨,同比减少15%。另外,中国是美国高粱的最大进口国,在中国进口高粱中,原产于美国的高粱占比最大。高粱作为玉米的替代品,加征关税后将大幅降低高粱进口量,利好国内玉米价格。

12月初中美两国元首在G20峰会上,会晤达成共识。中国将同意从美国购买尚未商定但非常大量的农业、能源、工业和其他产品。当时市场传闻更多的是,将进口玉米配额提高,中国或将进口美玉米1200万吨,但此消息未经证实,均为传言。12月中旬,彭博报道,中国正在准备一月份重启美国玉米进口,数量至少300万吨,且正在寻求解决加征25%关税问题。另外,市场消息称,55万吨进口乌克兰玉米于12月底陆续到达山东港口。进口这些利空消息,在玉米市场持续发酵,明显在一定程度上瓦解了部分囤货主体的惜售心态,导致现货价格在12月中旬大幅回落。

2019年玉米进口配额仍是720万吨,DDGS、高粱、大麦的反倾销并未结束。且未来2个月仍是贸易战谈判期。假设贸易战回暖,在我国开放玉米进口配额的前提下,国内玉米价格或以进口成本定价。而目前美国玉米到中国成本价仅在1720-1750元/吨,未来国内玉米现货和期货市场或仍有下跌空间。明年替代谷物进口变数较大,需要持续跟踪贸易政策的变化以及玉米和替代品的实际进口到港成本、实际进口量等等。

国内玉米市场供应缺口是明显存在的,明年玉米价格继续上涨仍是大概率事件,但在这个上涨过程中,最大的阻力就是中美贸易谈判取得成果。农业部12月农产品供需形势分析中预测,2018/2019年度我国玉米进口量和消费量将同步增加,产需缺口持续扩大,但这是基于当前我国玉米进口配额仍是720万吨,并没有全面放开玉米、高粱、木薯干与大麦等农产品进口的基础上做出的;一旦进口完全放开,那么供应缺口就会大幅缩小,玉米价格长期趋涨的基础就不存在了,届时玉米价格是涨是跌关键要看进口数量的高低,以及进口玉米及替代品的优劣。

中国玉米进出口数据

行业动态

行业动态